Risques et avantages de l’accès aux marchés internationaux de capitaux pour l’Afrique

Les marchés obligataires internationaux offrent un flux de financement immédiat, mais pourraient aussi accroître la vulnérabilité de la dette s'ils ne sont pas correctement gérés.

Publié le 10 février 2022 dans

ISS Today

Par

Kouassi Yeboua

chercheur principal, Afriques futures et innovation, ISS Pretoria

L’Afrique a besoin d’environ 130 à 170 milliards de dollars par an pour ses investissements en infrastructures. Or, les pays Africains ont du mal à générer assez de recettes intérieures et attirent très peu d’investissements directs étrangers.

Pour répondre donc à leurs besoins de financement, les États du continent se sont appuyés principalement sur l'aide et les prêts des institutions multilatérales comme la Banque mondiale et le Fonds monétaire international (FMI) et des créanciers bilatéraux formant le Club de Paris. . Mais la composition de la dette africaine est en train de changer. Aujourd’hui, une part considérable est détenue par des banques privées, des obligataires et de bailleurs de fonds publics non membres du Club de Paris, notamment la Chine.

Selon les statistiques de la Banque africaine de développement, la dette bilatérale (détenue pour l’essentiel par des créanciers du Club de Paris) représentait 52 % de l’encours total de la dette extérieure africaine en 2000. Ce chiffre est tombé à 27 % en 2019. En revanche, la part des créanciers commerciaux (obligataires et banques commerciales) a plus que doublé sur la même période, passant de 17 % en 2000 à 40 % en 2019.

En 2020, quelque 21 pays africains ont émis des deseuro-obligations (Eurobonds) évalués à plus de 155 milliards de dollars, alors que trois seulement avaient eu recours à des créanciers commerciaux en 2001. Cette évolution montre que les pays d’Afrique ont de plus en plus accès aux marchés internationaux de capitaux. Le graphique 1 présente les cinq principaux créanciers extérieurs de l’Afrique en 2019.

Graphique 1 : Les cinq principaux créanciers extérieurs de l’Afrique, 2019  Source : auteur, à partir des données de la Banque africaine de développement Source : auteur, à partir des données de la Banque africaine de développement(cliquez sur le graphique pour l'image en taille réelle)

|

Les faibles niveaux d'endettement consécutifs au programme d'allégement de la dette des pays pauvres très endettés (PPTE) du milieu des années 2000 ont amélioré la gestion macroéconomique des États. Cette situation, conjuguée à la croissance économique soutenue a sans doute donné à certains pays africains la confiance nécessaire pour envisager de nouvelles sources de financement. La recherche de rendements élevés par les investisseurs étrangers suite aux faibles rendements historiques dans les pays avancés pourrait également avoir joué un rôle.

L’accès aux marchés internationaux de capitaux présente de nombreuses opportunités pour l'Afrique. Il contribue à diversifier les sources de financement et rend les pays moins dépendants de l’aide et des prêts multilatéraux et bilatéraux pour financer leurs dépenses et leurs investissements. De fait, ces prêts sont assortis de conditions strictes, ce qui est rarement le cas de la dette commerciale.

Des voix s’élèvent pour dénoncer les conditionnalités attachées aux financements de la Banque mondiale et du FMI. Accusées de souvent accentuer le chômage, la pauvreté et les inégalités de revenus, elles empêcheraient ainsi un développement durable. Beaucoup de prêts bilatéraux, notamment de la Chine, sont aussi assortis de garanties exigeant la cession d’actifs stratégiques en cas de défaut de paiement.

La dette bilatérale a diminué tandis que la part des créanciers commerciaux a plus que doublé entre 2000 et 2019

Un autre avantage de l’accès aux marchés internationaux de capitaux est que les gouvernements peuvent utiliser ces fonds en fonction de leurs priorités de développement. Une participation réussie aux marchés obligataires mondiaux peut également avoir des effets positifs sur d’autres flux de capitaux en direction de l’Afrique, tels que les investissements directs étrangers, car elle constitue un indicateur du niveau de risque du pays.

Mais emprunter sur les marchés financiers internationaux n’est pas sans écueil. D’une part, ces dettes sont libellées en devises étrangères (essentiellement l’euro et le dollar américain), ce qui expose les pays africains aux risques de change. Le FMI attire l’attention sur le fait qu’une inversion des flux de capitaux pourrait coïncider avec l’arrivée à échéance de la première vague d’euro-obligations. Ce phénomène entraînerait potentiellement une forte dépréciation des monnaies nationales et accentuerait le poids de la dette extérieure.

D’autre part, les taux d’intérêt imposés aux pays africains sur les euro-obligations ou les dettes commerciales sont trop élevés. Les gouvernements africains paient 5 % à 16 % sur les obligations d’État à 10 ans, contre des taux proches de zéro ou négatifs pour les gouvernements américains et européens. Malheureusement, l’Afrique souffre toujours d’une mauvaise image en tant que lieu d’investissement. La forte prime de risque qui en découle pénalise les pays.

Les agences de notation de crédit, qui jouent un rôle central dans l’établissement de ces taux d’intérêt, ne se montrent pas toujours équitables avec l’Afrique. En général, il existe un lien étroit entre la solidité économique et la solvabilité. Mais en Afrique, une forte croissance économique se traduit rarement par une amélioration de la notation de crédit souverain. La conjonction du risque de change et des coûts d’emprunt elevés peut entraîner des défauts de paiement à grande échelle.

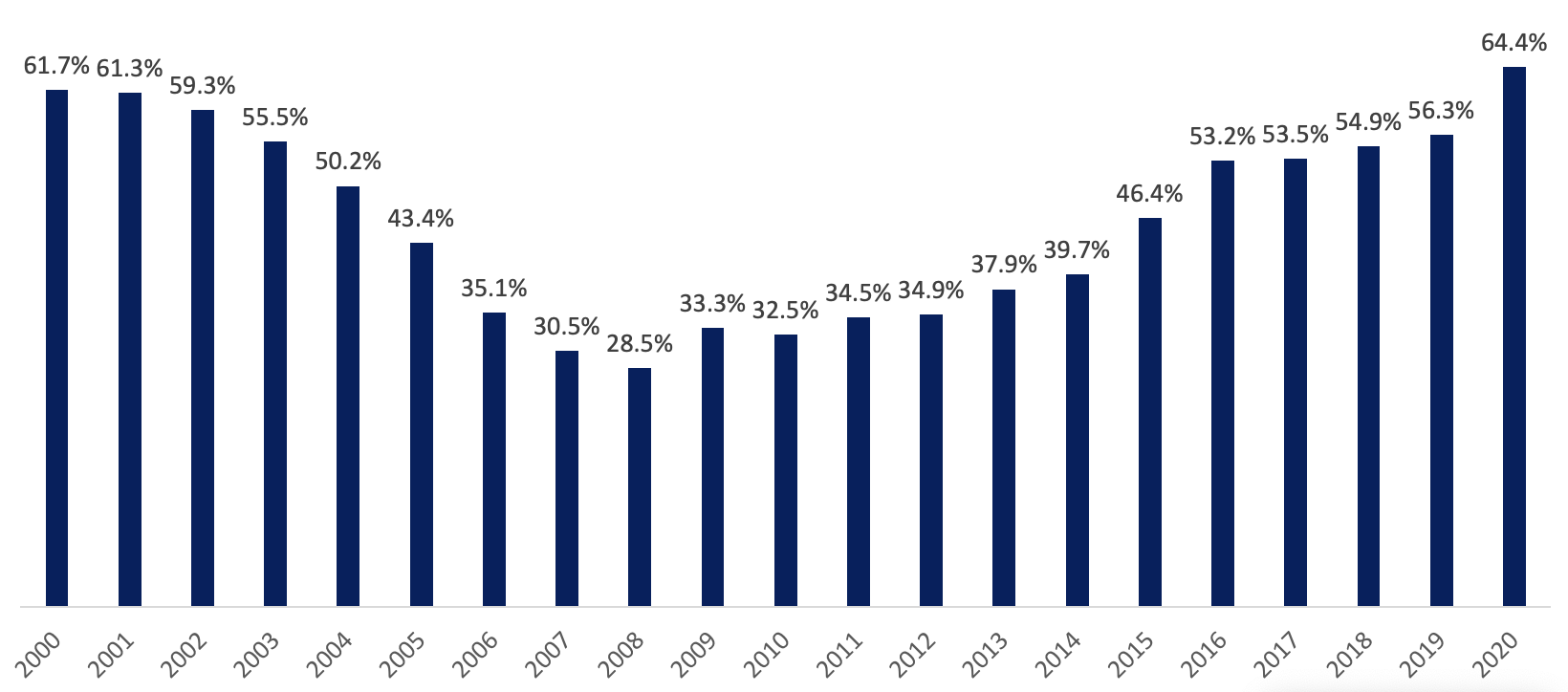

L’accès accru aux marchés financiers internationaux et les prêts bilatéraux accordés par des pays non membres du Club de Paris, tels que la Chine, ont fait remonter la dette publique de l’Afrique qui était descendue à 28,5 % du PIB en 2008 (graphique 2). Même avant la pandémie de COVID-19, beaucoup de pays africains avaient des difficultés à servir leur dette. En décembre 2020, six étaient en situation de surendettement et 14 présentaient un risque élevé.

Graphique 2 : Dette publique totale de l’Afrique (% du PIB), 2000-2020  Source : auteur, à partir des données du FMI Source : auteur, à partir des données du FMI(cliquez sur le graphique pour l'image en taille réelle)

|

Bien géré, l’emprunt peut stimuler le développement d’un pays. Cependant, une grande partie de la dette africaine finit dans les poches de l’élite dirigeante, au lieu d’alimenter la croissance économique en vue de son remboursement. Les gouvernements devraient investir l’argent emprunté dans des projets productifs et gérer le produit des obligations internationales de manière plus prudente, avec intégrité et transparence.

Il faudra des efforts importants pour améliorer la gestion des finances publiques, la gouvernance et la stabilité politique en général. Les créanciers commerciaux ne sont pas des philanthropes : ils examinent les risques économiques, politiques, sociaux et climatiques des pays pour fixer la prime de risque. Dans ce contexte, la récente vague de coups d’État militaires en Afrique n’améliore pas les choses.

Les investisseurs, pour leur part, ne devraient pas appliquer la même prime de risque à tous les pays africains. Ceux qui gèrent bien leur dette et présentent une plus grande stabilité politique devraient être récompensés par des primes de risque moins élevées.

La conjonction du risque de change et des forts coûts d’emprunt peut entraîner des défauts de paiement à grande échelle

Si l’accès aux marchés obligataires internationaux apporte un flux de financement immédiat, la fidélité des investisseurs ne saurait être considérée comme acquise. Les pays africains doivent donc accélérer le développement de leurs marchés financiers nationaux, en commençant par mettre en place des cadres réglementaires et des systèmes judiciaires solides. Des marchés financiers interieurs bien developpés leur offriraient une source de financement stable et moins coûteuse, en monnaie locale, et limiteraient leur exposition à la volatilité des taux de change.

Les gouvernements africains doivent également accroître leurs recettes intérieures grâce à la numérisation des systèmes administratifs et du recouvrement des impôts, associée à des réformes anticorruption. Avec plus de recettes fiscales, les autorités pourraient améliorer les services publics sans alourdir la dette.

Les marchés internationaux de capitaux peuvent constituer une source de financement utile pour accélérer l’industrialisation et le développement de l’Afrique. Mais la capacité du continent à élargir son accès à ces marchés et à s’y maintenir dépendra de l’usage qu’il fait de ces prêts.

Kouassi Yeboua, chercheur principal dans le cadre du programme « Futurs africains et innovation », bureau de Pretoria de l’ISS

Les droits exclusifs de re-publication des articles ISS Today ont été accordés au Daily Maverick en Afrique du Sud et au Premium Times au Nigeria. Les médias basés en dehors de l'Afrique du Sud et du Nigeria qui souhaitent republier des articles et pour toute demande concernant notre politique de publication, veuillez nous envoyer un e-mail.

Image : © Rawpixel

Partenaires de développement

l’ISS exprime sa reconnaissance aux membres suivants du Forum de Partenariat de l’ISS : la Fondation Hanns Seidel, Open Society Foundation, l’Union européenne et les gouvernements du Danemark, de l’Irlande, de la Norvège, des Pays-Bas et de la Suède.